版权说明:本文档由用户提供并上传,收益归属内容提供方,若内容存在侵权,请进行举报或认领

文档简介

1、大龄单身女白领的理财规划2008-10-20深圳君融财富管理研究院 张燕李小姐,33岁,某外企白领,单身。资产状况:在中心区有一套60的房子,市值约50万元。已购置一辆轿车,市值约10万。存款有5万元,没有任何投资。收支状况:李小姐每月税后收入7000元,每月支出主要有基本生活费用1500元、房贷1500元、车辆相关费用1500元、通讯费200元、其他支出1000元。每月结余在1000元左右。房贷还需8年还完,大约还需还贷10万左右。保障状况:李小姐已经交社保8年,社保账户上目前累计的余额大概有2万元。公司给李小姐上了“四险一金”,没有购买其他的商业保险。理财需求李小姐目前还没有心仪的结婚对象

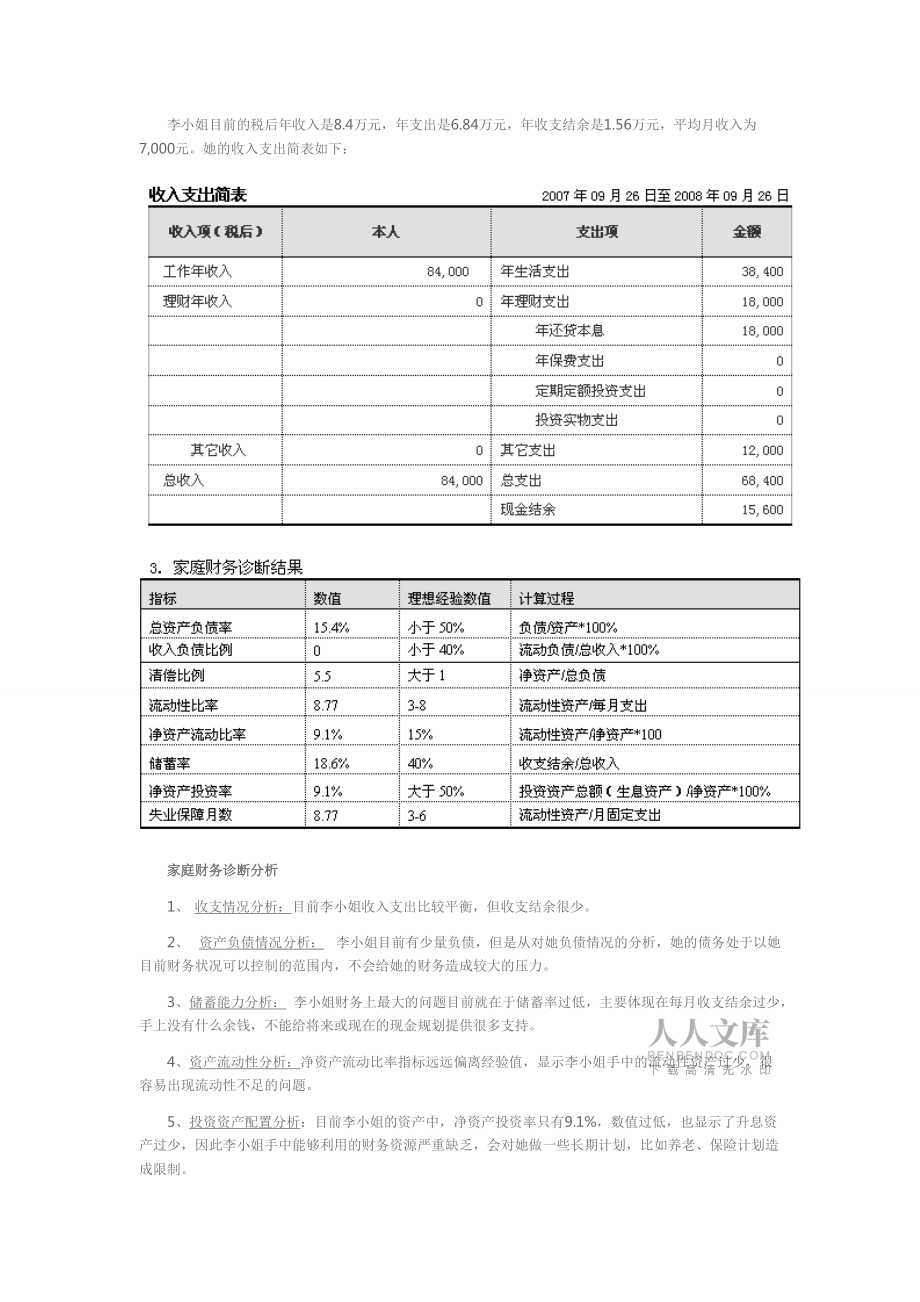

2、,目前,她的想法是,如果能找到合适的另一半最好,如果近期没找到,她也不想将就凑合,她认为与其身处不幸的婚姻,还不如过快乐的单身生活。但随着年龄的增长,李小姐意识到保障和财富的重要性。李小姐打算在50岁退休,到时保持现有的生活水准,并得到充分的医疗保障。请问,在这样的状态下,李小姐该如何投资理财,如何规划保障?家庭财务状况家庭财务资源主要由家庭收入支出表与资产负债表来体现。1、资产负债情况从李小姐的资产负债情况来看,她目前总资产是65万元,总负债10万元,净资产是55万元。她家庭的资产负债简表如下:2、收入支出情况:李小姐目前的税后年收入是8.4万元,年支出是6.84万元,年收支结余是1.56万

3、元,平均月收入为7,000元。她的收入支出简表如下:家庭财务诊断分析1、 收支情况分析:目前李小姐收入支出比较平衡,但收支结余很少。2、 资产负债情况分析: 李小姐目前有少量负债,但是从对她负债情况的分析,她的债务处于以她目前财务状况可以控制的范围内,不会给她的财务造成较大的压力。3、储蓄能力分析: 李小姐财务上最大的问题目前就在于储蓄率过低,主要体现在每月收支结余过少,手上没有什么余钱,不能给将来或现在的现金规划提供很多支持。4、资产流动性分析:净资产流动比率指标远远偏离经验值,显示李小姐手中的流动性资产过少,很容易出现流动性不足的问题。5、投资资产配置分析:目前李小姐的资产中,净资产投资率

4、只有9.1%,数值过低,也显示了升息资产过少,因此李小姐手中能够利用的财务资源严重缺乏,会对她做一些长期计划,比如养老、保险计划造成限制。6、风险保障情况分析:显然李小姐的保障计划中只有公司为她购买的基本保险,这种是远远不够的,鉴于李小姐单身生活的情况,自己的身体健康就尤为关键,重疾、医疗都是必备的保险品种。退休养老规划1、退休生活目标李小姐希望在50岁退休,还需要工作17年。 她希望到时保持现有的生活水准,并得到充分的医疗保障。我们假设年通货膨胀率为3.2%,因此她退休后每年的生活水平跟现在的38400元一样,考虑到通货膨胀因素,她退休时的年生活支出水平为65597元。2、退休生活需求分析根

5、据我国经济发展和金融市场发展的历史数据和未来预测,结合李小姐的风险承受能力,我们所设计的退休规划在以下假设条件下进行:(1)年通货膨胀率3.2%。(2)退休后投资年收益率4.4%。(3)退休前投资年收益率9%。退休规划的截止时间为李小姐80岁时。需对李小姐退休后的30年的生活作出安排。在我们的假设条件下进行测算,她退休生活总的财务需求如下表:3、理财策略上述的分析表明,李小姐的退休金需求缺口在50岁时为1,383,791元。这笔资金需要她在退休之前早做安排,投资一部分资金到特定投资组合中去,以备退休生活所需。筹集退休资金的方式有一次性投资与定期定额投资两种。一次性投资的好处在于未雨绸缪,能尽早

6、为未来的财务目标做准备,但与其它中短期理财目标在现金流方面可能会有冲突。定期定额投资方法的好处在于有规律地从收支结余中划出一笔钱,专款专用,减少各项理财目标在现金流方面的冲突,在市场波动情况下降低投资风险,达至理想目标。根据李小姐目前的可投资的资产和她每月的结余情况,我们给出了以下两种方案,方案一将每月结余的资源设置到最大可接受的范围内800元,但要满足李小姐的退休需要,她一次性投资的资金需要259,135,根据平衡性检测,她目前的金融性资产不能满足她一次性投资的需要;而第二种方案,考虑到李小姐需要准备一定的紧急预备金,我们将她一次性投资方案设置到最大可接受范围内30000元,但每月还需要定期

7、定额投资2850元,根据平衡性检测,她目前的收支节余也无法满足她养老的需要。 本建议书的规划平衡结果可总结如下表: 4、理财师建议根据我们之前的测算和理财策略的设定,我们认为李小姐目前可利用的财务资源相对过少,因此对她的养老计划造成了一定的限制,在这种情况下,如果李小姐要保证自己过上有品质的养老生活,因为李小姐现在处于还房贷的特殊时期,相应的财务资源会受到一些限制,手中的收支结余不能给她带来更多的储蓄,加上目前资本市场的低迷,因此我们认为在短时间内,增加她的金融性资产比较困难。所以她最重要的策略在于提高她的收支结余,我们有以下几个建议:(1)开源。李小姐现在还比较年轻,事业和收入都处于一个上升

8、的阶段,因此开源显得尤为重要,李小姐需要更多的充实自身,提高收入,以保证自己的退休计划能够比较顺利地得以实施。(2)节流。李小姐也可以对自己的开销进行一下管理,适当地减少不必要的开销,如果李小姐能够将自己的收支结余保持在3500左右,那么3万元的一次性投资足以解决问题。(3)降低退休目标。其实李小姐如果现在开始进行一些节流的行动的话,相应的退休后的生活要求也可以适当的降低一点,比如退休后的生活支出调整到只需要现在的80%的水平,这样退休规划的缺口可以相应减低一些,做理财策略的时候需要利用的财务资源也会减少一些。5、调整后的退休需求和策略 如果李小姐能够接受我们的建议,那么相应退休后的生活目标调

9、整为每年需要生活支出30720元,那么她退休的需求如下表所示: 如果她每月的支出相应减少为原来的80%,为4560元,收入扩大到8000左右,或者支出不变,而收入提高到8800元左右,那么相应的养老策略和平衡性检测可以如下表所示: 6、调整后的养老理财产品策略为了顺利实现上述退休规划目标,我们建议李小姐将一次性投资与定期存储的资金放到专门的退休储蓄账户中。由于退休规划期限较长,可以适当投资于较高风险的资产,因此我们建议您将部分退休储蓄资金投资基金等,而不应该只投资于银行存款等产品。然而,为了保证退休资金的安全,我们建议您将部分退休资金投资于保险等产品,可以在获得较高收益的同时控制风险。 综合以

10、上分析结果,我们建议您按下表构建一次性投资组合: 保障计划由于李小姐处于单身阶段,需要自己照顾自己,因此她的身体健康状况显得尤为重要,为了给自己多点应对风险的能力,因此我们建议李小姐可以适当的购买一些医疗、重疾类的保险。建议李小姐购买一个重疾险作为主险,保额为15万元,缴费20年,每年缴费5600元,这样可以保证李小姐在生了重大疾病后的保障。另外,还可以附加一个消费型的住院津贴医疗保险,每年缴费200元,在住院的时候可以每天获得津贴100元,可以保证李小姐因病住院或意外住院的时候获得一个适当的补贴,两种险加起来基本就能满足李小姐目前的保障需要。总结综合我们之前的分析,李小姐可以做出以下的财务安

11、排以实现自己的需要。当然这个组合要建立在李小姐对自己目前的财务资源整理的基础上,其中包括了缩减开支至每月4560元以内,或是增大自己的收入至每月9000元以上。具体的投资组合如下:一次性投资组合:大龄单身女白领的理财规划2008-10-20深圳君融财富管理研究院 张燕李小姐,33岁,某外企白领,单身。资产状况:在中心区有一套60的房子,市值约50万元。已购置一辆轿车,市值约10万。存款有5万元,没有任何投资。收支状况:李小姐每月税后收入7000元,每月支出主要有基本生活费用1500元、房贷1500元、车辆相关费用1500元、通讯费200元、其他支出1000元。每月结余在1000元左右。房贷还需

12、8年还完,大约还需还贷10万左右。保障状况:李小姐已经交社保8年,社保账户上目前累计的余额大概有2万元。公司给李小姐上了“四险一金”,没有购买其他的商业保险。理财需求李小姐目前还没有心仪的结婚对象,目前,她的想法是,如果能找到合适的另一半最好,如果近期没找到,她也不想将就凑合,她认为与其身处不幸的婚姻,还不如过快乐的单身生活。但随着年龄的增长,李小姐意识到保障和财富的重要性。李小姐打算在50岁退休,到时保持现有的生活水准,并得到充分的医疗保障。请问,在这样的状态下,李小姐该如何投资理财,如何规划保障?家庭财务状况家庭财务资源主要由家庭收入支出表与资产负债表来体现。1、资产负债情况从李小姐的资产

13、负债情况来看,她目前总资产是65万元,总负债10万元,净资产是55万元。她家庭的资产负债简表如下:2、收入支出情况:李小姐目前的税后年收入是8.4万元,年支出是6.84万元,年收支结余是1.56万元,平均月收入为7,000元。她的收入支出简表如下:家庭财务诊断分析1、 收支情况分析:目前李小姐收入支出比较平衡,但收支结余很少。2、 资产负债情况分析: 李小姐目前有少量负债,但是从对她负债情况的分析,她的债务处于以她目前财务状况可以控制的范围内,不会给她的财务造成较大的压力。3、储蓄能力分析: 李小姐财务上最大的问题目前就在于储蓄率过低,主要体现在每月收支结余过少,手上没有什么余钱,不能给将来或

14、现在的现金规划提供很多支持。4、资产流动性分析:净资产流动比率指标远远偏离经验值,显示李小姐手中的流动性资产过少,很容易出现流动性不足的问题。5、投资资产配置分析:目前李小姐的资产中,净资产投资率只有9.1%,数值过低,也显示了升息资产过少,因此李小姐手中能够利用的财务资源严重缺乏,会对她做一些长期计划,比如养老、保险计划造成限制。6、风险保障情况分析:显然李小姐的保障计划中只有公司为她购买的基本保险,这种是远远不够的,鉴于李小姐单身生活的情况,自己的身体健康就尤为关键,重疾、医疗都是必备的保险品种。退休养老规划1、退休生活目标李小姐希望在50岁退休,还需要工作17年。 她希望到时保持现有的生

15、活水准,并得到充分的医疗保障。我们假设年通货膨胀率为3.2%,因此她退休后每年的生活水平跟现在的38400元一样,考虑到通货膨胀因素,她退休时的年生活支出水平为65597元。2、退休生活需求分析根据我国经济发展和金融市场发展的历史数据和未来预测,结合李小姐的风险承受能力,我们所设计的退休规划在以下假设条件下进行:(1)年通货膨胀率3.2%。(2)退休后投资年收益率4.4%。(3)退休前投资年收益率9%。退休规划的截止时间为李小姐80岁时。需对李小姐退休后的30年的生活作出安排。在我们的假设条件下进行测算,她退休生活总的财务需求如下表:3、理财策略上述的分析表明,李小姐的退休金需求缺口在50岁时

16、为1,383,791元。这笔资金需要她在退休之前早做安排,投资一部分资金到特定投资组合中去,以备退休生活所需。筹集退休资金的方式有一次性投资与定期定额投资两种。一次性投资的好处在于未雨绸缪,能尽早为未来的财务目标做准备,但与其它中短期理财目标在现金流方面可能会有冲突。定期定额投资方法的好处在于有规律地从收支结余中划出一笔钱,专款专用,减少各项理财目标在现金流方面的冲突,在市场波动情况下降低投资风险,达至理想目标。根据李小姐目前的可投资的资产和她每月的结余情况,我们给出了以下两种方案,方案一将每月结余的资源设置到最大可接受的范围内800元,但要满足李小姐的退休需要,她一次性投资的资金需要259,

17、135,根据平衡性检测,她目前的金融性资产不能满足她一次性投资的需要;而第二种方案,考虑到李小姐需要准备一定的紧急预备金,我们将她一次性投资方案设置到最大可接受范围内30000元,但每月还需要定期定额投资2850元,根据平衡性检测,她目前的收支节余也无法满足她养老的需要。 本建议书的规划平衡结果可总结如下表: 4、理财师建议根据我们之前的测算和理财策略的设定,我们认为李小姐目前可利用的财务资源相对过少,因此对她的养老计划造成了一定的限制,在这种情况下,如果李小姐要保证自己过上有品质的养老生活,因为李小姐现在处于还房贷的特殊时期,相应的财务资源会受到一些限制,手中的收支结余不能给她带来更多的储蓄

18、,加上目前资本市场的低迷,因此我们认为在短时间内,增加她的金融性资产比较困难。所以她最重要的策略在于提高她的收支结余,我们有以下几个建议:(1)开源。李小姐现在还比较年轻,事业和收入都处于一个上升的阶段,因此开源显得尤为重要,李小姐需要更多的充实自身,提高收入,以保证自己的退休计划能够比较顺利地得以实施。(2)节流。李小姐也可以对自己的开销进行一下管理,适当地减少不必要的开销,如果李小姐能够将自己的收支结余保持在3500左右,那么3万元的一次性投资足以解决问题。(3)降低退休目标。其实李小姐如果现在开始进行一些节流的行动的话,相应的退休后的生活要求也可以适当的降低一点,比如退休后的生活支出调整到只需要现在的80%的水平,这样退休规划的缺口可以相应减低一些,做理财策略的时候需要利用的财务资源也会减少一些。5、调整后的退休需求和策略 如果李小姐能够接受我们的建议,那么相应退休后的生活目标调整为每年需要生活支出30720元,那么她退休的需求如下表所示: 如果她每月的支出相应减少为原来的80%,为4560元,收入扩大到8000左右,或者支出不变,而

温馨提示

- 1. 本站所有资源如无特殊说明,都需要本地电脑安装OFFICE2007和PDF阅读器。图纸软件为CAD,CAXA,PROE,UG,SolidWorks等.压缩文件请下载最新的WinRAR软件解压。

- 2. 本站的文档不包含任何第三方提供的附件图纸等,如果需要附件,请联系上传者。文件的所有权益归上传用户所有。

- 3. 本站RAR压缩包中若带图纸,网页内容里面会有图纸预览,若没有图纸预览就没有图纸。

- 4. 未经权益所有人同意不得将文件中的内容挪作商业或盈利用途。

- 5. 人人文库网仅提供信息存储空间,仅对用户上传内容的表现方式做保护处理,对用户上传分享的文档内容本身不做任何修改或编辑,并不能对任何下载内容负责。

- 6. 下载文件中如有侵权或不适当内容,请与我们联系,我们立即纠正。

- 7. 本站不保证下载资源的准确性、安全性和完整性, 同时也不承担用户因使用这些下载资源对自己和他人造成任何形式的伤害或损失。

评论

0/150

提交评论