版权说明:本文档由用户提供并上传,收益归属内容提供方,若内容存在侵权,请进行举报或认领

文档简介

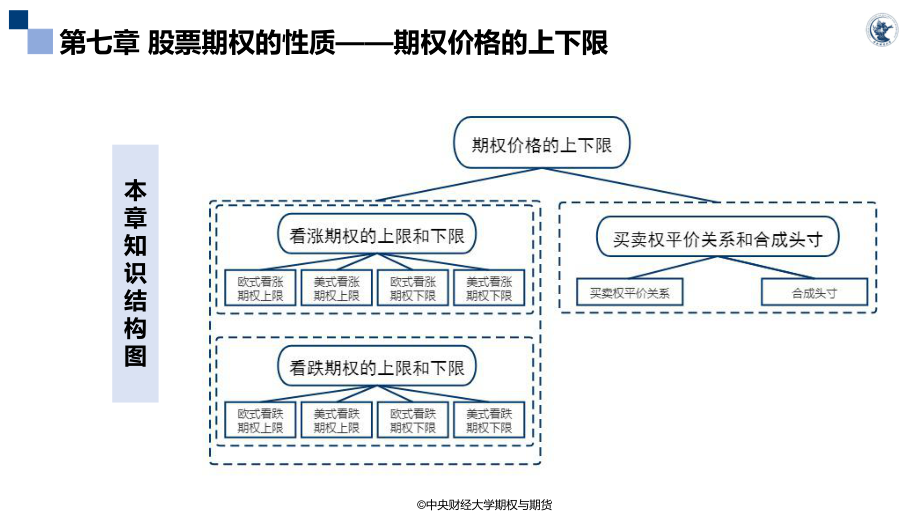

1、中央财经大学期权与期货 第七章 股票期权的性质期权价格的上下限Chapter 7 Upper and Lower Limits of Options中央财经大学期权与期货看涨期权的上限和下限01买卖权平价关系和合成头寸03目录CONTENTS看跌期权的上限和下限022中央财经大学期权与期货第七章 股票期权的性质期权价格的上下限中央财经大学期权与期货学习要点 欧式看涨期权和美式看涨期权的价格上下限; 欧式看跌期权和美式看跌期权的价格上下限; 美式看涨期权看跌期权的提前行权问题; 买卖权平价关系和组合头寸。中央财经大学期权与期货第七章 股票期权的性质期权价格的上下限中央财经大学期权与期货本章知识结

2、构图中央财经大学期权与期货第七章 股票期权的性质期权价格的上下限第节导 言中央财经大学期权与期货第节 导言学习期权上下限的意义6 对复杂期权来说,直接计算其价格并不容易,用上下限可以收窄期权价格区间, 期权价格上下限的计算过程中,运用到期权定价的常用思维方式。 思想逻辑:无套利均衡、无套利关系中央财经大学期权与期货第七章 股票期权的性质期权价格的上下限第一节看涨期权的上限和下限中央财经大学期权与期货第一节 看涨期权的上限和下限一、欧式看涨期权的上限直接套利分析法(反证法)8假设欧式看涨期权的价格高于标的资产价格。存在一个欧式看涨期权Ct 的价格为5元,而标的资产(股票)价格 St 仅为4元。构

3、造套利策略(头寸): 卖出看涨期权的同时买入标的资产股票时刻收益tCt - St = 1 0TST KK - ST + ST = K 0K ST 0+ ST = ST. 0当前时刻没有成本投入,但在未来时刻反有盈利。违背无套利原则违背无套利原则假设错误假设错误收益表收益表中央财经大学期权与期货第一节 看涨期权的上限和下限二、美式看涨期权的上限9假设美式看涨期权的价格高于标的资产价格。假设一个美式看涨期权 Ct 的价格为5元,而标的资产(股票)价格 St 仅为4元。构造套利策略(头寸): 卖出看涨期权的同时买入标的资产股票时刻收益tCt - St = 1 0S KK - S + S = K 0K

4、 S 0+ S = S 0当前时刻没有成本投入,但在未来时刻反有盈利。违背无套利原则违背无套利原则假设错误假设错误收益表收益表中央财经大学期权与期货第一节 看涨期权的上限和下限三、欧式看涨期权的下限组合比较法10假设假设在时刻t有两个组合组合A由一份欧式看涨期权Ct 和一份现金构成,现金的数量是Ke-r(T-t)组合B由一份标的资产股票构成。组合的终端支付组合A组合BST KST - K +K = STST K ST 0+K = KST max(ST, K)ST 组合A的价值在期权到期日的时候大于等于组合B的价值在有效期内的任何时候,组合A的价值都大于等于组合B的价值()()r T tr T

5、tttttcKeScSKe()max(0,)r T tttcSKe欧式看涨期权的下限分析欧式看涨期权的下限分析组合比较法组合比较法中央财经大学期权与期货第一节 看涨期权的上限和下限四、美式看涨期权的下限11美式看涨期权提前行权可以获得的支付为 S - K 美式看涨期权的价格下限为max(0, S - K )美式期权的行权机会多于欧式期权 美式期权的价格一定大于等于欧式期权 欧式看涨期权的价格下限也是美式看涨期权价格的下限 美式看涨期权的弱下限max(0, S - K ) 美式看涨期权的价格下限max(0, S - Ke-r(T-t) ) 美式看涨期权的弱下限美式看涨期权的弱下限中央财经大学期权

6、与期货第一节 看涨期权的上限和下限四、美式看涨期权的下限12 所有无股利支付的实值看涨期权的价格一定大于期权的支付 无股利支付的实值看涨期权在期权到期日之前的时间价值始终为正 无股利支付的美式看涨期权在到期日之前不会提前实施 无股利支付的美式看涨期权的价格等于欧式看涨期权的价格。美式看涨期权的价格下限与美式看涨期权的提前实施美式看涨期权的价格下限与美式看涨期权的提前实施()max(0,)max(0,)r T ttttcSKeSK什么时候美式看涨期权会提前实施?1、提前实施期权会损坏期权的时间价值2、提前行权会破坏由看涨期权提供的下方保护同时需要提前支付执行价格K 只有当未来支付的股利足够丰裕以

7、至于足以弥补提前行权所付出的成本的时候,美式看涨期权才会提前行权。中央财经大学期权与期货第一节 看涨期权的上限和下限五、欧式看涨期权和美式看涨期权的价格上下限绘图13欧式看涨期权和美式看涨期权的价格上下限欧式看涨期权和美式看涨期权的价格上下限中央财经大学期权与期货第七章 股票期权的性质期权价格的上下限第二节看跌期权的上限和下限中央财经大学期权与期货第二节 看跌期权的上限和下限一、欧式看跌期权的上限直接套利分析法(反证法)15假设一个欧式看跌期权的价格为 Pt 执行价格为 K,且Pt K构造套利策略(头寸): 卖出看跌期权,并将获得的资金投入无风险资产价格收益ST K0+Pt Ker(T-t)

8、0K ST ST - K +Pt Ker(T-t) =ST +(Pt Ker(T-t) - K)0当前时刻没有成本投入,但在未来时刻反有盈利。违背无套利原则违背无套利原则假设错误假设错误欧式看跌期权的弱上限欧式看跌期权的弱上限时刻时刻T收益表收益表中央财经大学期权与期货第二节 看跌期权的上限和下限一、欧式看跌期权的上限直接套利分析法(反证法)16假设一个欧式看跌期权的价格为 Pt 执行价格为 K 的折现价格为 Ke-r(T-t) ,且Pt Ke-r(T-t) 构造套利策略(头寸): 卖出看跌期权,并将获得的资金投入无风险资产价格收益ST K0+Pt Ker(T-t) 0K ST ST - K

9、+Pt Ker(T-t) =ST +(Pt Ker(T-t) - K)0当前时刻没有成本投入,但在未来时刻反有盈利。违背无套利原则违背无套利原则假设错误假设错误欧式看跌期权的欧式看跌期权的强强上限上限时刻时刻T收益表收益表中央财经大学期权与期货第二节 看跌期权的上限和下限二、美式看跌期权的上限直接套利分析法(反证法)时刻时刻 收益表收益表17假设一个美式看跌期权的价格为 Pt 执行价格为 K,且Pt K构造套利策略(头寸): 卖出看跌期权,并将获得的资金投入无风险资产价格收益S K0+Pt Ker(-t) 0K SST - K +Pt Ker(-t) =ST +(Pt Ker(-t) - K)

10、0当前时刻没有成本投入,但在未来时刻反有盈利。违背无套利原则违背无套利原则假设错误假设错误中央财经大学期权与期货第二节 看跌期权的上限和下限三、欧式看跌期权的下限组合比较法18假设假设在时刻 t 有两个组合组合A由一份欧式看跌期权 Pt 和一份标的资产股票构成组合B由一份现金构成,现金数量为Ke-r(T-t)组合的终端支付组合A组合BK ST ( K - ST) + ST =KKST K0+ST = ST Kmax(ST , K)K组合A的价值在期权到期日的时候大于等于组合B的价值在有效期内的任何时候,组合A的价值都大于等于组合B的价值()()r T tr T tttttpSKepKeS()m

11、ax(0,)r T tttpKeS欧式看跌期权的下限分析欧式看跌期权的下限分析组合比较法组合比较法中央财经大学期权与期货第二节 看跌期权的上限和下限四、美式看跌期权的下限19 美式期权比欧式期权有更多的行权机会 美式看跌期权的价格必然大于等于欧式看跌期权的价格 欧式看跌期权的价格下限也是美式看跌期权的价格下限 由于提前实施可获得的支付为 K - S 美式看跌期权的严格价格下限是 max(0, K - S)美式看美式看跌跌期权的期权的价格价格下限下限中央财经大学期权与期货第二节 看跌期权的上限和下限四、美式看跌期权的下限20 当欧式看跌期权的价格接近价格下限的时候,欧式看跌期权的时间价值为负。

12、美式看跌期权不会出现时间价值为负的情况美式看跌期权的价格下限与美式看跌期权的提前实施美式看跌期权的价格下限与美式看跌期权的提前实施什么时候美式看跌期权会提前实施?1、当美式看跌期权处于深度实值的时候,立即行权美式看跌期权可以获得内涵价值而不行权继续持有该期权的话,时间价值会从正变零并变为负值,从而造成了期权价值的“缩水”。2、提前行权后,期权持有者可以立即获得执行价格K,而不是到期日才能获得。()max(0,)max(0,)r T ttttKSpKeS中央财经大学期权与期货第二节 看跌期权的上限和下限五、欧式看跌期权和美式看跌期权的价格上下限绘图21欧式看跌期权和美式看跌期权的价格上下限欧式看

13、跌期权和美式看跌期权的价格上下限中央财经大学期权与期货第七章 股票期权的性质期权价格的上下限第三节买卖权平价关系和组合头寸中央财经大学期权与期货第三节 买卖权平价关系和组合头寸一、买卖权平价关系组合比较法23假设在时刻 t 有两个组合组合A由一份欧式看涨期权和一份现金,现金的数量是 Ke-r(T-t) 组合B由由一份标的资产股票和一份看跌期权构成组合的终端支付组合A组合BST - K +K = ST0 + ST = STK ST 0+K = KK - ST + ST = Kmax(ST, K)max(ST, K)组合A的价值在期权等于组合B的价值欧式期权的买卖权平价关系Ct + Ke-r(T-

14、t) = Pt + St买卖权平价关系买卖权平价关系组合比较法组合比较法 中央财经大学期权与期货第三节 买卖权平价关系和组合头寸二、买卖权平价关系直接套利分析法24假设Ct - Pt -St +Ke-r(T-t) 0 套利策略头寸ST KST 0中央财经大学期权与期货第三节 买卖权平价关系和组合头寸三、买卖权平价关系的理论含义与组合头寸25买卖权平价关系演化而来的合成头寸买卖权平价关系演化而来的合成头寸编号合成头寸头寸说明1St= Ct - Pt + Ke-r(T-t) 卖出标的资产股票=卖出看涨期权,买入看跌期权和无风险资产借入2-St= -Ct + Pt - Ke-r(T-t) 买入标的资产股票=买入看涨期权,卖出看跌期权和无风险资产贷出3- Pt = St - Ct - Ke-r(T-t) 买入看跌期权=卖出标的资产股票、买入看涨期权和无风险资产贷出4Pt = -St + Ct + Ke-r(T-t) 卖出看跌期权=买入标的资产股票、卖出看涨期权和无风险资产借入5 Ct = St + Pt - Ke-r(T-t) 卖出看涨期权=卖出标的资产股票、卖出看跌期权和无风险资产贷出6 -Ct = -St - Pt + Ke

温馨提示

- 1. 本站所有资源如无特殊说明,都需要本地电脑安装OFFICE2007和PDF阅读器。图纸软件为CAD,CAXA,PROE,UG,SolidWorks等.压缩文件请下载最新的WinRAR软件解压。

- 2. 本站的文档不包含任何第三方提供的附件图纸等,如果需要附件,请联系上传者。文件的所有权益归上传用户所有。

- 3. 本站RAR压缩包中若带图纸,网页内容里面会有图纸预览,若没有图纸预览就没有图纸。

- 4. 未经权益所有人同意不得将文件中的内容挪作商业或盈利用途。

- 5. 人人文库网仅提供信息存储空间,仅对用户上传内容的表现方式做保护处理,对用户上传分享的文档内容本身不做任何修改或编辑,并不能对任何下载内容负责。

- 6. 下载文件中如有侵权或不适当内容,请与我们联系,我们立即纠正。

- 7. 本站不保证下载资源的准确性、安全性和完整性, 同时也不承担用户因使用这些下载资源对自己和他人造成任何形式的伤害或损失。

最新文档

- 2025年芦溪县幼儿园教师招教考试备考题库带答案解析(夺冠)

- 2025年集宁师范学院马克思主义基本原理概论期末考试模拟题含答案解析(夺冠)

- 2025年怀化工商职业技术学院马克思主义基本原理概论期末考试模拟题含答案解析(必刷)

- 2025年六安职业技术学院马克思主义基本原理概论期末考试模拟题及答案解析(夺冠)

- 2025年旬邑县招教考试备考题库附答案解析

- 2025年永和县幼儿园教师招教考试备考题库带答案解析(夺冠)

- 2025年浙江工商职业技术学院马克思主义基本原理概论期末考试模拟题附答案解析(必刷)

- 2024年珠海格力职业学院马克思主义基本原理概论期末考试题带答案解析

- 2024年镇原县幼儿园教师招教考试备考题库含答案解析(必刷)

- 2025年沈阳城市建设学院马克思主义基本原理概论期末考试模拟题带答案解析(夺冠)

- 课例研究报告

- 问卷设计-问卷分析(社会调查课件)

- 啤酒营销促销实战技巧之经销商管理技巧知识培训

- 建筑工程各部门职能及各岗位职责201702

- 机柜端口对应表

- 刮痧法中医操作考核评分标准

- GB/T 3934-2003普通螺纹量规技术条件

- 中考作文指导(北京市) 课件(92张PPT)

- 车辆赠与协议模板

- 补充医疗保险费用报销审批表(申请人签字)

- pms3.0系统全国视频培训材料

评论

0/150

提交评论